2018年水務(wù)行業(yè)研究及發(fā)展趨勢分析報(bào)告

一、水務(wù)行業(yè)發(fā)展概況

水務(wù)行業(yè)包括從原水、供水、節(jié)水、排水、污水處理及水資源回收利用的完整產(chǎn)業(yè)鏈。從業(yè)務(wù)維度分,可以分為自來水供應(yīng)和水處理子行業(yè),其中水處理包括給水處理和污水處理。

(一)污水行業(yè)持續(xù)發(fā)展,水環(huán)境治理需求帶來行業(yè)新的增長空間,行業(yè)產(chǎn)能保持增長

2017年,全國經(jīng)濟(jì)穩(wěn)定增長,城市化水平不斷提高,水務(wù)行業(yè)所處的宏觀經(jīng)濟(jì)形勢持續(xù)向好,2017年全年總用水量6090億立方米,比上年增長0.8%,總供水量基本穩(wěn)定。隨著最嚴(yán)格水資源管理制度的落實(shí)、省市縣全覆蓋的“三條紅線”控制指標(biāo)體系基本建立,萬元國內(nèi)生產(chǎn)總值用水量實(shí)現(xiàn)持續(xù)下降,2017年,萬元國內(nèi)生產(chǎn)總值用水量78立方米,比上年下降5.6%。萬元工業(yè)增加值用水量49立方米,下降5.9%。污水處理方面,2016年全國廢污水排放總量765億立方米,同比增長4.04%,隨著經(jīng)濟(jì)增長、城鎮(zhèn)化進(jìn)程的推進(jìn),污水排放總量仍保持增長。

2017年,水環(huán)境治理領(lǐng)域在政策推動(dòng)下市場需求快速增長,主要包括農(nóng)村水環(huán)境治理和流域綜合整治兩方面內(nèi)容。農(nóng)村水環(huán)境治理主要包括農(nóng)村飲用水水源地保護(hù)、農(nóng)村生活垃圾和污水處理、畜禽養(yǎng)殖廢棄物資源化利用和污染防治。根據(jù)2016年12月國家環(huán)保部和財(cái)政部發(fā)布的《全國農(nóng)村環(huán)境綜合整治“十三五”規(guī)劃》,到2020年,要求新增完成環(huán)境綜合整治的建制村13萬個(gè),該規(guī)模為2015年前整治規(guī)模的兩倍。流域水治理方面,2017年10月多部委聯(lián)合印發(fā)的《重點(diǎn)流域水污染防治規(guī)劃(2016-2020年)》中提出七大重點(diǎn)流域具體水污染防治規(guī)劃的要求,將“水十條”水質(zhì)目標(biāo)分解到各流域,明確了各流域污染防治重點(diǎn)方向和京津冀區(qū)域、長江經(jīng)濟(jì)帶水環(huán)境保護(hù)重點(diǎn),第一次形成覆蓋全國范圍的重點(diǎn)流域水污染防治規(guī)劃。此外,農(nóng)村水環(huán)境治理和流域綜合整治等內(nèi)容均被列入2017年6月修訂的《中華人民共和國水污染防治法》(以下簡稱“新法”)中。

產(chǎn)能方面,我國城市供水設(shè)施建設(shè)已趨近飽和,進(jìn)入平穩(wěn)發(fā)展?fàn)顟B(tài)。近幾年全國城鎮(zhèn)供水總量基本保持在2%~3%的增長速度。自2010年以來污水處理行業(yè)增速逐漸放緩,基本穩(wěn)定在5%~6%左右,處于持續(xù)發(fā)展期。再生水利用業(yè)務(wù)尚處于引導(dǎo)期,再生水日生產(chǎn)能力和用量持續(xù)增長。

綜上所述,城市供水業(yè)務(wù)已經(jīng)進(jìn)入成熟發(fā)展期,污水處理行業(yè)處于持續(xù)發(fā)展期,再生水利用業(yè)務(wù)尚處于引導(dǎo)期,隨著政策推進(jìn)、環(huán)保投資加大,農(nóng)村水治理和流域水治理市場需求空間較大。

(二)投資主體呈多元化,行業(yè)競爭加劇,并呈跨區(qū)域擴(kuò)張競爭趨勢

水務(wù)行業(yè)準(zhǔn)入須滿足相應(yīng)資質(zhì),后期運(yùn)營模式、收費(fèi)標(biāo)準(zhǔn)及環(huán)保標(biāo)準(zhǔn)等方面均須接受政府相關(guān)部門的批準(zhǔn)和監(jiān)督,保持較高的區(qū)域?qū)I性。隨著行業(yè)政策進(jìn)一步推動(dòng),流域綜合整治、農(nóng)村水環(huán)境治理等綜合治理項(xiàng)目需求量增長。水環(huán)境綜合服務(wù)項(xiàng)目往往具有投資規(guī)模大、回收周期長、水處理工藝復(fù)雜等特點(diǎn)。從發(fā)債企業(yè)看,水務(wù)企業(yè)仍以地方國有水務(wù)企業(yè)為主。為推動(dòng)行業(yè)健康發(fā)展,近年來國家出臺(tái)相關(guān)政策鼓勵(lì)社會(huì)資本參與水務(wù)項(xiàng)目建設(shè)投資,2017年7月,國家財(cái)政部、環(huán)保部等四部委聯(lián)合印發(fā)《關(guān)于政府參與的污水、垃圾處理項(xiàng)目全面實(shí)施PPP模式的通知》(簡稱《通知》)。根據(jù)《通知》內(nèi)容,政府參與的新建污水、垃圾處理項(xiàng)目全面實(shí)施PPP模式,明確了部分開展PPP模式強(qiáng)制試點(diǎn),市場范圍拓展到農(nóng)村環(huán)境治理、固廢處理等領(lǐng)域。《通知》強(qiáng)調(diào)政府參與PPP項(xiàng)目的風(fēng)險(xiǎn)隔離,指出政府不得提供融資擔(dān)保,不得承諾最低收益,有利于PPP模式可持續(xù)發(fā)展。

在政策支持和市場驅(qū)動(dòng)下社會(huì)資本多以PPP模式積極參與水務(wù)項(xiàng)目投資,相較于BOT和TOT模式一定程度緩解了政府支出壓力。伴隨經(jīng)濟(jì)發(fā)達(dá)的一線城市水務(wù)行業(yè)進(jìn)入成熟期,對(duì)水利基礎(chǔ)設(shè)施需求增長放緩,相關(guān)配套設(shè)施較不健全的縣級(jí)市及鄉(xiāng)鎮(zhèn)地區(qū)成為主要涉水項(xiàng)目落地區(qū)域。

水務(wù)行業(yè)投資模式逐步向多元化轉(zhuǎn)變,社會(huì)資本方的介入一定程度提升了行業(yè)市場化水平,對(duì)于行業(yè)地位突出、技術(shù)水平較好的水務(wù)企業(yè)會(huì)逐步進(jìn)行異地?cái)U(kuò)張,水務(wù)市場初步呈現(xiàn)多元資本跨地區(qū)參與的趨勢。

(三)水價(jià)逐步調(diào)升,但企業(yè)面臨提質(zhì)增效、技術(shù)升級(jí)壓力,行業(yè)盈利能力較弱

目前,我國水務(wù)行業(yè)尚處于向市場化過渡階段,水價(jià)采用由政府主導(dǎo)下的聽證會(huì)制度,企業(yè)對(duì)水價(jià)沒有定價(jià)權(quán),供水企業(yè)普遍采用“低水價(jià)+虧損+財(cái)政補(bǔ)貼”的模式,污水處理企業(yè)多通過簽訂特許經(jīng)營權(quán)協(xié)議約定最低污水處理量以保證自身盈利。

居民自來水價(jià)格方面,為體現(xiàn)水資源的稀缺性,充分發(fā)揮水價(jià)的調(diào)節(jié)作用,國家正逐步推行工業(yè)和服務(wù)業(yè)用水超額累進(jìn)加價(jià)制度,居民生活用水采用階梯式水價(jià)制度。據(jù)統(tǒng)計(jì),截至2018年4月底,近一年內(nèi)全國36個(gè)大中城市中福州、深圳等16個(gè)城市上調(diào)了居民用水價(jià)格;居民生活用水(自來水)價(jià)格(第一階梯水價(jià))平均為2.29元/立方米。污水處理價(jià)格方面方面,根據(jù)國家發(fā)改委《關(guān)于制定和調(diào)整污水處理收費(fèi)標(biāo)準(zhǔn)等有關(guān)問題的通知》(發(fā)改價(jià)格[2015]119號(hào)),污水處理收費(fèi)標(biāo)準(zhǔn)要補(bǔ)償污水處理和污泥處置設(shè)施的運(yùn)營成本并合理盈利,要求2016年底前,城市污水處理收費(fèi)標(biāo)準(zhǔn)原則上每噸應(yīng)調(diào)整至居民不低于0.95元,非居民不低于1.4元。據(jù)統(tǒng)計(jì),截至2018年4月底,近一年內(nèi)全國36個(gè)大中城市污水處理價(jià)格進(jìn)一步上調(diào),共9個(gè)城市上調(diào),居民生活污水處理費(fèi)排名后七位的城市包括天津、深圳等地,價(jià)格處于0.50元~0.90元/立方米(見附表2),未來尚有較大的價(jià)格上調(diào)空間。

水價(jià)逐步調(diào)升的同時(shí),自來水水質(zhì)要求及污水處理排放標(biāo)準(zhǔn)也逐步提高,根據(jù)《水十條》要求,到2020年,地級(jí)市及以上城市集中式飲用水水源水質(zhì)達(dá)到或優(yōu)于III類比例總體高于93%,2017年底敏感區(qū)域(重點(diǎn)湖泊、重點(diǎn)水庫、近岸海域)城鎮(zhèn)污水處理排放標(biāo)準(zhǔn)達(dá)到一級(jí)A排放標(biāo)準(zhǔn)。2017年4月,環(huán)保部印發(fā)《國家環(huán)境保護(hù)標(biāo)準(zhǔn)“十三五”發(fā)展規(guī)劃》指出,將修訂100多條環(huán)保質(zhì)量標(biāo)準(zhǔn)和污染物排放(控制)標(biāo)準(zhǔn),為《水十條》中的環(huán)境治理目標(biāo)提供標(biāo)準(zhǔn)支撐。目前中國約一半左右的污水處理廠的排放標(biāo)準(zhǔn)未達(dá)到國家規(guī)定的一級(jí)A排放標(biāo)準(zhǔn),水務(wù)企業(yè)面臨較大的提質(zhì)增效、技術(shù)升級(jí)壓力。

總體看2017年以來,水價(jià)的逐步上調(diào)一定程度提升了行業(yè)盈利水平,但考慮到水務(wù)定價(jià)涉及民生及社會(huì)穩(wěn)定等因素,我國水價(jià)仍保持在較低水平,且水務(wù)管網(wǎng)升級(jí)改造、排污標(biāo)準(zhǔn)和服務(wù)質(zhì)量要求提高等導(dǎo)致水務(wù)企業(yè)成本上升,行業(yè)盈利能力較弱。

二、水務(wù)樣本企業(yè)債券發(fā)行情況分析

(一)水務(wù)企業(yè)債券發(fā)行概況

水務(wù)企業(yè)數(shù)量眾多,行業(yè)集中度低,企業(yè)單體規(guī)模較小,由于債券發(fā)行門檻較高,水務(wù)行業(yè)發(fā)債企業(yè)數(shù)量較少。2017年及2018年1~3月,新增發(fā)債企業(yè)6家,同期退出發(fā)債市場的水務(wù)企業(yè)8家。截至2018年3月底,公開市場存續(xù)期債券中涉及水務(wù)行業(yè)的發(fā)行主體樣本合計(jì)53家,其中地方水務(wù)企業(yè)占比84.91%,同時(shí)涉及供排水業(yè)務(wù)的企業(yè)占比74%。

截至2018年3月底,樣本企業(yè)存續(xù)債券174期,債券余額合計(jì)1191.22億元,從存續(xù)債品種看,以中期票據(jù)和企業(yè)債為主,分別占34.89%和40.91%;從債務(wù)償還期限看,2021年將達(dá)到存續(xù)債券償還峰值,約265億元。

(二)水務(wù)企業(yè)信用等級(jí)分布和調(diào)整情況

53家發(fā)債企業(yè)的信用級(jí)別主要分布在AA、AA+和AAA,占比分別為43.40%、33.96%和15.09%,其中AA+的水務(wù)企業(yè)存續(xù)債券規(guī)模占比最大。伴隨良好的發(fā)展環(huán)境和穩(wěn)定向好的企業(yè)經(jīng)營狀況,53家樣本企業(yè)2017年以來共有3家主體信用等級(jí)發(fā)生了變化,均為級(jí)別上調(diào),分別是懷化市水業(yè)投資總公司、北控水務(wù)(中國)投資有限公司和溫州市公用事業(yè)投資集團(tuán)有限公司。

(三)發(fā)債規(guī)模

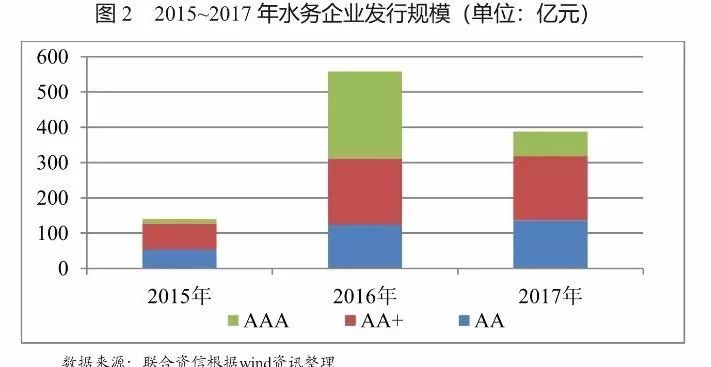

金融強(qiáng)監(jiān)管和經(jīng)濟(jì)去杠桿背景下,2017年水務(wù)行業(yè)發(fā)行規(guī)模同比大幅減少

2017年,樣本水務(wù)企業(yè)中發(fā)債主體共計(jì)23家,同比減少16家,共計(jì)發(fā)行債券55期,發(fā)行期數(shù)較上年大幅下降;發(fā)行規(guī)模合計(jì)390.85億元,同比下降33.05%,發(fā)行時(shí)間相對(duì)集中在2017年下半年。2018年1~3月共有11家水務(wù)企業(yè)發(fā)債,合計(jì)發(fā)行債券16期、發(fā)行規(guī)模107.50億元,發(fā)行期數(shù)和規(guī)模均為去年同期2倍左右。整體看,2017年水務(wù)企業(yè)的發(fā)債數(shù)量、規(guī)模均較上年大幅下降;2018年一季度水務(wù)企業(yè)的數(shù)量、規(guī)模均同比大幅上升。

AA+企業(yè)發(fā)債規(guī)模占總發(fā)債規(guī)模一般左右,AAA企業(yè)新發(fā)債規(guī)模同比大幅減少

從發(fā)債主體級(jí)別來看,2017年,23家發(fā)債主體的信用等級(jí)仍主要集中AA級(jí)(11家)、AA+級(jí)(7家)和AAA級(jí)(5家)。發(fā)債規(guī)模方面,AAA級(jí)別企業(yè)發(fā)行債券規(guī)模同比大幅減少71.67%,AA+級(jí)別水務(wù)企業(yè)發(fā)債規(guī)模最大,較上年變化不大,共計(jì)發(fā)行17期債券,占水務(wù)行業(yè)企業(yè)全年發(fā)債規(guī)模的47%左右;AA級(jí)別水務(wù)企業(yè)發(fā)行期數(shù)占比較高,占比56.31%,但發(fā)行規(guī)模同比增幅有限。2018年1~3月,AA及AA+級(jí)主體發(fā)債較多,發(fā)行規(guī)模占比90%左右。整體看,相較于其他級(jí)別,AAA級(jí)別水務(wù)企業(yè)融資方式較多,對(duì)金融環(huán)境強(qiáng)監(jiān)管、債券成本變化更敏感,在2017年債券融資成本不斷走高的情況下,發(fā)行規(guī)模大幅下降;AA+及AA級(jí)別水務(wù)企業(yè)發(fā)行規(guī)模同比變化不大,AA+發(fā)行期數(shù)減少較大。

(四)水務(wù)企業(yè)債券發(fā)行方式、期限、品種

公募發(fā)行規(guī)模占比大幅下降,中票發(fā)行規(guī)模占比最高,整體發(fā)債期限小幅縮短

從發(fā)行方式看,2017年水務(wù)企業(yè)以公募發(fā)行為主,公募發(fā)行數(shù)量和發(fā)行規(guī)模均占70%左右,公募發(fā)行規(guī)模受發(fā)行監(jiān)管政策趨緊同比下降44.38%,私募方式發(fā)行規(guī)模同比增長14.05%。2018年1~3月,公募發(fā)行數(shù)量和規(guī)模同比均有所上升,分別占2017年的31.58%和34.00%。

從發(fā)行品種看,2017年全年發(fā)行中期票據(jù)規(guī)模占比較高,同比增長47.38%,其他品種均同比減少。其中發(fā)行(超)短融19期,發(fā)行規(guī)模同比下降54.08%;企業(yè)債(含公募和私募)共計(jì)16期,發(fā)行規(guī)模同比下降54.47%。2017年新發(fā)債中,用于償還債務(wù)的資金占比有所上升,占比約45%左右。

從發(fā)行期限看,2017年水務(wù)企業(yè)新發(fā)債券期限以1年及以內(nèi)、5年期和3年期為主,期數(shù)占比分別為25.45%、34.55%和25.45%,對(duì)應(yīng)發(fā)行規(guī)模占比分別為11.00%、40.90%和33.00%,平均債券期限為3.17年,較2016年的3.44年有所縮短。2018年1~3月,水務(wù)企業(yè)新發(fā)債券期限以1年及以內(nèi)為主(占比達(dá)31.63%),新發(fā)債發(fā)行期數(shù)和規(guī)模均為2017年1~3月的2倍左右。

(五)水務(wù)企業(yè)債券發(fā)行利率、利差債券市場整體發(fā)行利率水平

2017年以及2018年第一季度,水務(wù)企業(yè)新發(fā)債券55期,將部分樣本數(shù)據(jù)調(diào)整后,樣本總數(shù)為49期,其中AA級(jí)別短期(一年及以內(nèi)期限)10期,AA級(jí)別中長期(一年以上)22期,AA+級(jí)別中長期9期,AAA級(jí)別中長期8期。

從樣本發(fā)行利率情況看,同級(jí)別債券利率在2017年至2018年1季度期間均呈現(xiàn)增長趨勢,與市場資金面緊張等宏觀背景較吻合。同期中長期類型債券,主體信用水平越高發(fā)行利率越低。此外,對(duì)于AA級(jí)別的短期和中長期債券,在2017年三季度出現(xiàn)短期債券發(fā)行利率高于同期中長期債券發(fā)行利率情形,系相關(guān)AA短期債券的發(fā)行人市場認(rèn)可度及企業(yè)性質(zhì)等因素所致。

對(duì)比水務(wù)企業(yè)中長期利率,全行業(yè)中長期利率表現(xiàn)為同時(shí)期內(nèi)級(jí)別越高利率越低、同級(jí)別利率在2017年至2018年1季度期間均呈現(xiàn)增長趨勢等。具體看,AA中長期水務(wù)企業(yè)利率在2017年四季度高于全行業(yè)利率,但2018年一季度低于全行業(yè)水平。AAA水務(wù)企業(yè)利率自2017年三季度以來均低于同期全行業(yè)水平。

2017年受金融機(jī)構(gòu)去杠桿,貨幣政策收緊的宏觀環(huán)境影響下,銀行間各期限固定利率國債收益率呈上升趨勢,2017年全年樣本債券利差整體呈小幅收緊趨勢,AA級(jí)別中長期債券利差在2017年3季度低于同級(jí)別短期利差系債券市場認(rèn)可度及企業(yè)性質(zhì)等因素所致。AA級(jí)別中長期債券利差在2017年4季度走擴(kuò)系發(fā)行品種及市場認(rèn)可度等因素所致。AAA級(jí)別中長期債券利差在2017年3季度大幅縮緊,系該級(jí)別債券市場認(rèn)可度高等因素所致。2018年1季度,受金融強(qiáng)監(jiān)管的影響,企業(yè)融資環(huán)境趨緊,各級(jí)別債券利差均較2017年底走擴(kuò)。

2017年至2018年一季度,全行業(yè)各級(jí)別中長期利差呈不同程度走擴(kuò)趨勢。AA水務(wù)企業(yè)中長期利差在2017年明顯高于全行業(yè)水平,2018年一季度利差明顯低于全行業(yè)水平,系發(fā)行品種等因素所致。AA+中長期水務(wù)企業(yè)利差各時(shí)期均低于同期全行業(yè)水平。AAA中長期利差自2017年三季度以后均低于同期全行業(yè)水平。總體看,2017年以來AA+及以上水務(wù)企業(yè)中長期利率利差略低于全行業(yè)水平,市場認(rèn)可度較高。

三、樣本企業(yè)經(jīng)營及財(cái)務(wù)運(yùn)營情況

1、行業(yè)盈利能力向好,利潤總額對(duì)政府補(bǔ)貼依賴度強(qiáng)

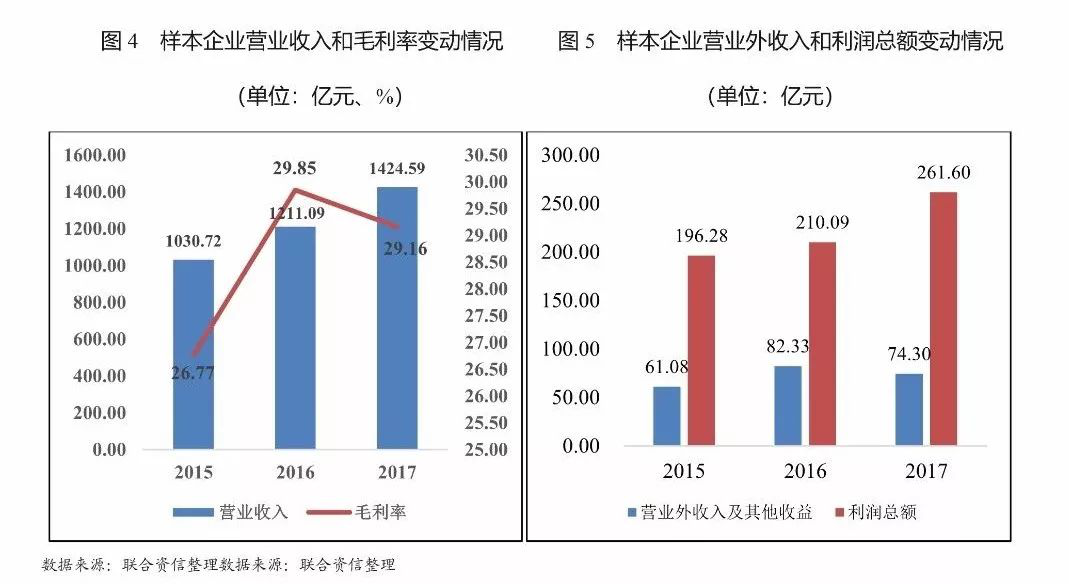

2017年以來,受益于污水處理市場持續(xù)擴(kuò)展,水環(huán)境治理等新領(lǐng)域的拉動(dòng),水務(wù)行業(yè)收入利潤規(guī)模持續(xù)增長。2017年,樣本企業(yè)實(shí)現(xiàn)營業(yè)收入合計(jì)1424.59億元,同比增長17.63%,其中高信用級(jí)別的樣本企業(yè)營業(yè)收入貢獻(xiàn)突出,AAA級(jí)別樣本水務(wù)企業(yè)在當(dāng)期樣本企業(yè)營業(yè)收入合計(jì)中占比61.39%。

2017年,樣本企業(yè)扣減“其他收益”的營業(yè)利潤合計(jì)187.19億元,同比大幅增長47.39%,剔除投資收益影響,樣本企業(yè)營業(yè)利潤保持20.34%的增速,主要系樣本企業(yè)規(guī)模效應(yīng)進(jìn)一步顯現(xiàn),期間費(fèi)用控制能力小幅提升(期間費(fèi)用率由2016年的19.36%下降至18.49%);級(jí)別AA和AA-的樣本企業(yè)營業(yè)利潤規(guī)模小,且有少數(shù)企業(yè)營業(yè)利潤為負(fù),主要系受企業(yè)自身規(guī)模和資質(zhì)影響,收入結(jié)構(gòu)相對(duì)單一,折舊及人工成本不斷增長所致。

2017年,樣本企業(yè)平均營業(yè)利潤率和平均毛利率分別為27.47%和29.16%,較上年分別下降0.22個(gè)百分點(diǎn)和0.69個(gè)百分點(diǎn),水務(wù)行業(yè)整體盈利能力保持穩(wěn)定。2017年,樣本企業(yè)利潤總額合計(jì)261.60億元,同比增長24.52%,增速超過營業(yè)收入增速。受樣本水務(wù)企業(yè)業(yè)務(wù)規(guī)模擴(kuò)大、期間費(fèi)用控制能力增強(qiáng)、投資收益貢獻(xiàn)較大等綜合影響,2017年其他收益和營業(yè)外收入對(duì)利潤總額的貢獻(xiàn)由2016年的39.19%下降至28.40%,但是整體上樣本企業(yè)對(duì)政府補(bǔ)貼的依賴程度仍較高。

2、現(xiàn)金流狀況較好,獲現(xiàn)能力較強(qiáng),投資活動(dòng)現(xiàn)金流出規(guī)模較大

2017年,樣本企業(yè)經(jīng)營活動(dòng)現(xiàn)金流入合計(jì)1670.80億元,同比增長5.92%,經(jīng)營活動(dòng)凈現(xiàn)金流合計(jì)230.07億元,同比減少36.22%,主要系其他與經(jīng)營活動(dòng)有關(guān)的現(xiàn)金活動(dòng)凈流出規(guī)模較大。2017年,樣本企業(yè)的現(xiàn)金收入比均值為101.00%,同比變化不大,收現(xiàn)質(zhì)量表現(xiàn)較好。部分樣本企業(yè)經(jīng)營活動(dòng)現(xiàn)金流量凈額為負(fù)或現(xiàn)金收入比低于平均值,主要系政府回款不到位、其他業(yè)務(wù)投入增加等所致。

水利基礎(chǔ)設(shè)施建設(shè)的投入及供水管網(wǎng)的維護(hù)以及PPP模式項(xiàng)目推進(jìn)表現(xiàn)為大額的投資活動(dòng)現(xiàn)金流出,2017年,樣本企業(yè)購建固定資產(chǎn)、無形資產(chǎn)現(xiàn)金流出規(guī)模合計(jì)794.96億元,同比增長14.03%,其中有專業(yè)技術(shù)或資金優(yōu)勢的樣本企業(yè)以PPP方式擴(kuò)張業(yè)務(wù)或產(chǎn)業(yè)鏈整合表現(xiàn)出投資規(guī)模同比增長較大。2017年發(fā)債企業(yè)投資活動(dòng)現(xiàn)金凈流出906.26億元,同比增長11.62%,符合水務(wù)行業(yè)總體發(fā)展趨勢。隨著污水處理及水環(huán)境治理領(lǐng)域的需求增長,預(yù)計(jì)未來將有更大的投資需求。

3、樣本企業(yè)資產(chǎn)結(jié)構(gòu)穩(wěn)定,仍以非流動(dòng)資產(chǎn)為主,無形資產(chǎn)占比有所增長

隨著水務(wù)行業(yè)投資項(xiàng)目推進(jìn),2017年,樣本水務(wù)企業(yè)規(guī)模持續(xù)擴(kuò)大,截至2017年底,樣本企業(yè)資產(chǎn)總額10695.92億元,同比增長14.67%。資產(chǎn)構(gòu)成以固定資產(chǎn)、在建工程和無形資產(chǎn)為主,地方性水務(wù)企業(yè)屬地經(jīng)營,其供排水資產(chǎn)計(jì)入固定資產(chǎn)或在建工程,跨區(qū)域擴(kuò)張的水務(wù)項(xiàng)目往往以特許經(jīng)營方式實(shí)現(xiàn),該部分資產(chǎn)計(jì)入無形資產(chǎn),截至2017年底,固定資產(chǎn)和無形資產(chǎn)合計(jì)占比為39.94%,同比小幅減少,無形資產(chǎn)占比12.89%,同比增長2.87個(gè)百分點(diǎn)。隨著PPP項(xiàng)目推進(jìn),無形資產(chǎn)及長期應(yīng)收款在資產(chǎn)中的占比將增長。

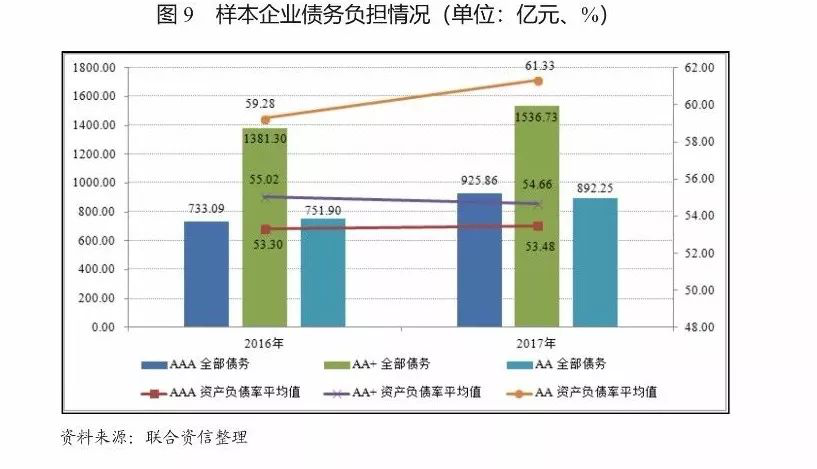

4、樣本企業(yè)債務(wù)水平可控,AA級(jí)企業(yè)的債務(wù)負(fù)擔(dān)明顯加重

截至2017年底,樣本企業(yè)債務(wù)規(guī)模合計(jì)3402.26億元,同比增長16.77%。有息債務(wù)以長期債務(wù)為主占比值70.01%,同比下降5.09個(gè)百分點(diǎn),主要系長期項(xiàng)目貸款未落地階段通過短期融資周轉(zhuǎn),以及一年內(nèi)到期非流動(dòng)負(fù)債規(guī)模較大所致。水務(wù)企業(yè)融資仍以銀行借款為主,2017年底,樣本企業(yè)存續(xù)債券余額占全部有息債務(wù)的比重為31.98%。樣本企業(yè)債務(wù)負(fù)擔(dān)小幅加重,其中往固廢環(huán)保、水利水電行業(yè)進(jìn)行擴(kuò)張或跨區(qū)域投資的企業(yè)債務(wù)負(fù)擔(dān)上升明顯,樣本中有34%企業(yè)資產(chǎn)負(fù)債率超過65%。

2016~2017年,受水務(wù)及相關(guān)基建工程業(yè)務(wù)規(guī)模擴(kuò)大融資規(guī)模增加影響,不同信用級(jí)別的水務(wù)企業(yè)的債務(wù)規(guī)模及負(fù)擔(dān)情況出現(xiàn)一定分化,AAA、AA+和AA樣本企業(yè)債務(wù)規(guī)模分別較2016年底增長26.29%、11.25%和18.67%;AAA和AA樣本企業(yè)平均資產(chǎn)負(fù)債率分別較2016年底增加0.17和2.05個(gè)百分點(diǎn),AA+樣本企業(yè)平均資產(chǎn)負(fù)債率較2016年底下降0.36個(gè)百分點(diǎn),AAA和AA+樣本企業(yè)債務(wù)負(fù)擔(dān)基本保持平穩(wěn),AA樣本企業(yè)中提標(biāo)改造、產(chǎn)能提升等投資需求較大地方水務(wù)企業(yè)占比較高,債務(wù)負(fù)擔(dān)明顯加重,但總體上債務(wù)水平處于可控水平。

四、水務(wù)行業(yè)未來發(fā)展趨勢和關(guān)注

(一)發(fā)展趨勢

供水市場空間趨近飽和,污水市場空間將持續(xù)擴(kuò)大,受政策指引水環(huán)境治理市場將成為行業(yè)重點(diǎn)發(fā)展領(lǐng)域

在水資源緊缺、環(huán)境和節(jié)水政策的延續(xù)下,預(yù)計(jì)未來供水量增長有限。隨著經(jīng)濟(jì)水平增長、城市化進(jìn)程推進(jìn),污水處理市場仍有較大的需求,但考慮產(chǎn)業(yè)結(jié)構(gòu)調(diào)整、淘汰落后產(chǎn)能,未來污水市場增速將放緩。而水環(huán)境治理包括農(nóng)村水環(huán)境治理和流域綜合治理等領(lǐng)域隨著新政落實(shí),將成為水務(wù)行業(yè)未來重點(diǎn)發(fā)展領(lǐng)域。

技術(shù)和規(guī)模優(yōu)勢水務(wù)企業(yè)將加快區(qū)域布局,行業(yè)競爭加劇,行業(yè)集中度將提升

隨著政策推進(jìn)流域綜合治理、農(nóng)村環(huán)境治理等方面,市場需求釋放,為進(jìn)一步占領(lǐng)和鞏固水務(wù)市場份額,技術(shù)和規(guī)模優(yōu)勢突出的水務(wù)企業(yè)紛紛加快區(qū)域布局,通過市場競爭,介入其他區(qū)域污水處理業(yè)務(wù)并加緊拓展新業(yè)務(wù)市場,形成供水及污水處理一體化的業(yè)務(wù)格局。未來水務(wù)行業(yè)進(jìn)入者增加,競爭將進(jìn)一步加劇,由于水務(wù)行業(yè)規(guī)模效應(yīng)明顯,部分實(shí)力強(qiáng)的企業(yè)通過并購實(shí)現(xiàn)快速增長,行業(yè)集中度將提升。

水務(wù)行業(yè)信用水平整體保持良好

中國宏觀經(jīng)濟(jì)穩(wěn)定運(yùn)行,在行業(yè)政策的推動(dòng)下,水務(wù)市場需求不斷擴(kuò)大,行業(yè)外部發(fā)展環(huán)境良好。水務(wù)行業(yè)公益性較強(qiáng),同時(shí),水務(wù)企業(yè)具有獲得外部支持力度大、經(jīng)營收現(xiàn)能力強(qiáng)等特征;短期內(nèi),水務(wù)企業(yè)的信用品質(zhì)不會(huì)出現(xiàn)明顯分化,但隨著行業(yè)市場化進(jìn)程不斷推進(jìn),競爭加劇,行業(yè)地位突出、具有專業(yè)技術(shù)優(yōu)勢、環(huán)保業(yè)務(wù)多元化進(jìn)程較為深入的企業(yè)信用品質(zhì)將強(qiáng)化,擴(kuò)張規(guī)模較大導(dǎo)致資金壓力迅速上升的以及重污染工業(yè)園為根基的污水處理企業(yè)存在信用品質(zhì)弱化的風(fēng)險(xiǎn)。

(二)關(guān)注

提標(biāo)增效壓力加大,部分企業(yè)的技術(shù)升級(jí)與運(yùn)營管控能力面臨考驗(yàn)

城鎮(zhèn)污水處理能力初步滿足需求,但存在污水排放標(biāo)準(zhǔn)偏低問題,政府監(jiān)管加強(qiáng),不斷完善的行業(yè)規(guī)范和標(biāo)準(zhǔn)將成為政府對(duì)于水務(wù)行業(yè)監(jiān)控的主要工作之一,隨著排污標(biāo)準(zhǔn)的提高,水務(wù)企業(yè)提標(biāo)增效技術(shù)轉(zhuǎn)型升級(jí)壓力加大,目前水務(wù)行業(yè)集中度低,部分缺乏專業(yè)技術(shù)和運(yùn)營效率低的地方水務(wù)企業(yè)面臨技術(shù)升級(jí)與運(yùn)營管控能力的考驗(yàn),成本、利潤壓力增大,甚至可能面臨被并購的風(fēng)險(xiǎn)。

水務(wù)項(xiàng)目投資規(guī)模增大,投資回收期加長,部分企業(yè)資金壓力加重

受益于行業(yè)政策推動(dòng),配套管網(wǎng)項(xiàng)目以及水環(huán)境綜合治理項(xiàng)目需求將快速增長,該類項(xiàng)目的投資規(guī)模較傳統(tǒng)的水廠建設(shè)增長,投資回收期加長,此外,以PPP模式進(jìn)行業(yè)務(wù)擴(kuò)張的企業(yè),項(xiàng)目回收期更長,面對(duì)趨緊的融資環(huán)境,該類企業(yè)資金壓力加重,需要關(guān)注其流動(dòng)性風(fēng)險(xiǎn)。